| Главная » Учебно-методические материалы » СТАТИСТИКА » Экономическая статистика: шпаргалка. Яковлева А.В. |

| 21.12.2011, 20:11 | |

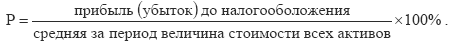

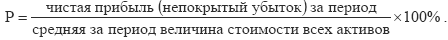

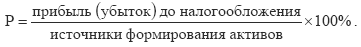

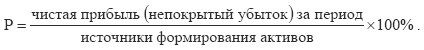

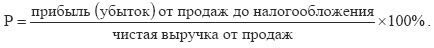

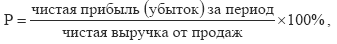

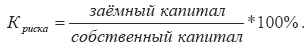

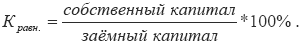

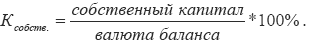

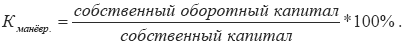

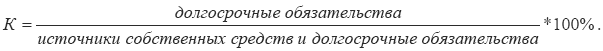

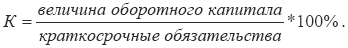

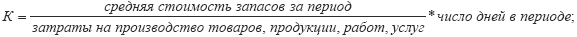

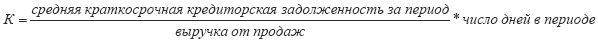

Вопрос 65. Предмет и задачи статистики финансов предприятий (организаций)Для определения предмета статистики финансов предприятий и организаций необходимо определить понятие финансов. Финансы предприятий (организаций) – хозяйствующих субъектов – это финансовые отношения, которые выражены в денежной форме. Эти отношения возникают при образовании, распределении и использовании денежных фондов и накоплений в процессе производства и реализации товаров, выполнения работ и оказания различных услуг. Финансовые отношения предприятий (организаций) можно классифицировать по их характеру и направленности. По направленности финансовых отношений выделяют отношения предприятий (организаций) с другими предприятиями, с банками, страховыми компаниями, с государством, а также внутренние финансовые отношения. Внутри предприятий (организаций) причиной возникновения финансовых отношений являются процессы образования доходов, формирования и использования целевых фондов внутрихозяйственного назначения для удовлетворения потребностей производственного и потребительского назначения. Основными причинами существования финансовых отношений между предприятиями-резидентами и нерезидентами являются процессы движения средств в акции и облигации других предприятий и получения по ним дивидендов и процентов, уплаты или получении штрафов в случае нарушения договорных обязательств, участия в распределении прибыли от кооперации производственных процессов и т. д. Возникновение финансовых отношений предприятий (организаций) с банками обусловлено получением и погашением банковских ссуд, уплатой процентов по ним и предоставлением банками за определенную плату во временное пользование свободных денежных средств. Существование финансовых отношений предприятий (организаций) со страховыми компаниями вызвано объективной необходимостью образования и использования различных страховых фондов. Финансово-денежные отношения предприятий (организаций) с государством возникают на основе формирования и использования бюджетных и внебюджетных фондов. Эти отношения выражаются в форме платежей в бюджет и внебюджетные фонды различных уровней. Предметом изучения статистики финансов предприятий и организаций является количественная характеристика их финансово-денежных отношений с учетом их качественных особенностей, обусловленных образованием, распределением и использованием финансовых ресурсов, выполнением обязательств хозяйствующих субъектов друг перед другом, перед финансово-банковской системой и государством. К основным задачам статистики финансов предприятий и организаций относятся: 1) задача изучения состояния и развития финансово-денежных отношений хозяйствующих субъектов; 2) задача анализа объема и структуры источников формирования финансовых ресурсов; 3) задача определения направлений использования денежных средств; 4) задача анализа уровня и динамики прибыли, рентабельности (доходности) предприятия или организации; 5) задача оценки финансовой устойчивости и состояния платежеспособности; 6) задача оценки выполнения хозяйствующими субъектами финансово-кредитных обязательств. С помощью системы показателей, используемой в статистике финансов, характеризуется финансовое положение хозяйствующих субъектов, поступление, распределение и характер использования денежных средств, размеры и структуру задолженности, в том числе просроченной и др. В процессе статистического изучения основных закономерностей финансового состояния предприятий и организаций широко используются следующие статистические методы: 1) метод группировок; 2) метод регрессионного и корреляционного анализа; 3) метод рядов динамики; 4) индексный метод и др. Вопрос 66. Статистическое изучение источников формирования и направлений использования финансовых ресурсовФинансовыми ресурсами называются собственные и привлеченные денежные средства хозяйствующих субъектов, которые находятся в их распоряжении и предназначены для выполнения финансовых обязательств и осуществления затрат для производства. Одним из важнейших показателей источника формирования финансовых ресурсов предприятия является прибыль. Прибылью называется экономическая категория, которая комплексно отражает хозяйственную деятельность предприятия в форме денежных накоплений. В статистике финансов предприятий (организаций) рассчитывается несколько показателей прибыли: прибыль от реализации продукции (работ, услуг), балансовая прибыль, валовая прибыль, чистая прибыль. Прибыль от реализации продукции (работ, услуг) – это разность между выручкой от ее продажи (за вычетом налога на добавленную стоимость, акцизов, для экспортной выручки – экспортных тарифов и спецналога) и затратами на производство и реализацию, которые входят в себестоимость продукции. Балансовая прибыль – это финансовые результаты от реализации продукции (работ, услуг), основных средств и другого имущества хозяйствующих субъектов, а также доходы за вычетом убытков от внереализационных операций. В состав внереализационных доходов входят следующие элементы: 1) дивиденды и доходы по акциям и другим ценным бумагам, принадлежащим предприятию (организации); 2) поступления от сдачи имущества в аренду; 3) доходы от долевого участия в деятельности других предприятий, находящихся на территории России и за ее пределами; 4) доходы по операциям в иностранной валюте и положительные разницы курсов по валютным счетам; 5) прибыль, выявленная в отчетном году от операций прошлых лет; 6) пени, штрафы, неустойки и другие виды санкций за нарушение обязательств и условий, присужденные или признанные должником; 7) прочие доходы, не связанные с производством и реализацией товаров и услуг. В состав внереализационных расходов входят следующие элементы:1) убытки от содержания законсервированных объектов и производственных мощностей; 2) стоимостной ущерб от уценки готовой продукции и производственных запасов; 3) некомпенсируемые затраты, связанные с ликвидацией последствий стихийных бедствий или их предотвращением; 4) арбитражные и судебные издержки; 5) экономические санкции, включая санкции за невыполнением обязательств по поставкам; 6) отрицательные курсовые разницы по операциям с иностранной валютой. Валовая прибыль – это разность балансовой прибыли и штрафов и пеней, перечисленных в бюджет и внебюджетные фонды. Налоги – это обязательные платежи, которые согласно законодательным актам в обязательном порядке подлежат уплате в установленные сроки и в определенных объемах Чистая прибыль – это прибыль, которая остается в распоряжении предприятия после уплаты налогов и других платежей в бюджет, централизованные фонды и резервы вышестоящей организации. Выделяют следующие направления использования чистой прибыли, оставшейся в распоряжении предприятия: 1) финансирование НИОКР, совершенствование технологий, модернизацию оборудования, улучшение качества продукции, реконструкцию производства; 2) пополнение оборотных средств; 3) уплата процентов за кредиты, полученные на восполнение недостатка в оборотных и основных средствах; 4) уплата процентов по просроченным кредитам; 5) налоги за перепродажу, за право торговли и др.; 6) социальные нужды (поощрения, пособия, надбавки к пенсиям), дивиденды по акциям, оплату дополнительных отпусков, жилья, материальную помощь и др.; 7) взнос в свой резервный фонд; 8) спонсорская деятельность. Вопрос 67. Показатели рентабельности предприятий и организацийПомимо абсолютного объема прибыли в финансовой статистике рассчитываются относительные показатели доходности деятельности предприятия (организации) – показатели рентабельности. Рентабельность – это показатель, в общем виде характеризующий прибыльность работы предприятия (организации). Существует несколько показателей рентабельности. К ним относятся: 1) рентабельность (убыточность) активов (группы активов – внеоборотных и оборотных) общая:  Общая рентабельность характеризует, сколько денежных единиц было привлечено предприятием для получения одного рубля прибыли, независимо от источников привлечения этих средств; 2) рентабельность (убыточность) активов (группы активов) чистая:  Чистая рентабельность позволяет определить влияние на доходность деятельности предприятия (организации) налоговых отчислений и других платежей из прибыли; 3) рентабельность (убыточность) источников формирования активов общая:  Данный показатель характеризует эффективность использования всех средств предприятия, независимо от источников их формирования; 4) рентабельность (убыточность) источников формирования активов (по группам: собственные и заемные) чистая:  Данный показатель характеризует эффективность использования средств предприятия в зависимости от источников их формирования (собственный, заемный, основной, оборотный капитал). Отдельное внимание при анализе уделяется показателю рентабельности собственного капитала; 5) рентабельность (убыточность) проданных товаров, продукции, работ, услуг:  Данный показатель характеризует эффективность затрат на производство и реализацию продукции. Его динамика может свидетельствовать о необходимости пересмотра цен или усиления контроля предприятием за себестоимостью реализованной продукции; 6) рентабельность (убыточность) продаж общая:  Данный показатель характеризует долю балансовой прибыли в доходе, т. е. какую прибыль предприятие имеет с каждого рубля, затраченного на производство и реализацию продукции; 7) рентабельность (убыточность) продаж чистая:  Данный показатель характеризует давление налоговых платежей на доходы предприятия на всех направлениях деятельности. Показатели рентабельности, характеризующие эффективность использования чистой прибыли, важны в основном для кредиторов и акционеров организации. Вопрос 68. Анализ финансовой устойчивости и платежеспособности предприятий и организацийФинансовая устойчивость предприятия (организации) характеризуется состоянием финансовых ресурсов, обеспечивающих бесперебойный расширенный процесс производства и реализации продукции на основе роста прибыли. Платежеспособность характеризует возможности организации своевременно расплачиваться по своим обязательствам из собственных средств. К показателям, характеризующим финансовую устойчивость и платежеспособность предприятий (организаций) относятся: 1) коэффициент финансового риска или плечо финансового риска (соотношения заемных и собственных средств) (в процентах):  Данный показатель характеризует то количество заемного капитала, которое предприятие привлекло на 1 руб. вложенных в активы собственных средств. Рекомендуемое значение менее 70 %; 2) коэффициент финансового равновесия (в процентах):  Данный показатель характеризует обеспеченность заемных средств собственными средствами. Он показывает то количество собственного капитала, которое приходится на 1 руб. вложенных в активы заемных средств. Чем больше данный показатель, тем более устойчивым является финансовое положение предприятия; 3) коэффициент финансовой автономии или коэффициент собственности (в процентах):  Данный показатель характеризует степень независимости предприятия от внешних источников финансирования. Рекомендуемое значение 50 %. Значения коэффициента менее 50 % говорят о высоком риске для его кредиторов; 4) коэффициент маневренности (в процентах):  Данный показатель характеризует долю собственных средств предприятия, вложенную в наиболее оборотные (маневренные) активы. Рекомендуемое значение 50–60 %; 5) коэффициент обеспеченности собственными материальными оборотными активами (в процентах):  Рекомендуемое значение данного коэффициента – 60 %. 6) коэффициент обеспеченности собственными оборотными активами (в процентах):  Рекомендуемое значение данного коэффициента – 10 %; 7) показатель долга к капитализации (в процентах):  Рост данного показателя свидетельствует об усилении зависимости предприятия от внешних факторов; 8) коэффициент финансовой стабильности (в процентах):  Данный показатель характеризует долю источников финансирования, используемых организацией длительное время. Рекомендуемое значение 50 %-60 %. 9) показатель чистых активов (в тыс. руб.) рассчитывается как разность между активами, участвующими в расчете, и обязательствами, участвующими в расчете, где активы, участвующие в расчете, – это внеоборотные и оборотные активы, за исключением задолженности участников (учредителей) по их вкладам в уставной капитал и балансовой стоимости собственных акций, выкупленных у акционеров; обязательства, участвующие в расчете, – это целевые источники финансирования и поступления, долгосрочные и краткосрочные обязательства, кроме суммы, отраженной по статье «Доходы будущих периодов». Вопрос 69. Показатели ликвидности и оборачиваемости предприятий и организацийПоказатели ликвидности используются для прогнозирования платежеспособности предприятия или организации с учетом своевременных расчетов с дебиторами. К показателям ликвидности относятся: 1) общий коэффициент ликвидности (в процентах):  Данный показатель характеризует достаточность оборотного капитала у предприятия, используемого для погашения своих краткосрочных обязательств. Рекомендуемое значение – от 100 до 200 %; 2) коэффициент абсолютной ликвидности (в процентах):  Данный показатель характеризует, какая часть краткосрочных обязательств может быть погашена на конкретную дату только за счет денежных средств на счетах предприятия. Рекомендуемое значение от 10 до 30 %; 3) коэффициент срочной ликвидности (в процентах):  Данный показатель характеризует возможность предприятия погасить свою краткосрочную задолженность в ближайший период времени. Рекомендуемое значение от 20 до 40 %; 4) коэффициент ликвидности средств в обращении или уточненный коэффициент ликвидности (в процентах):  Данный показатель характеризует, какая часть краткосрочных обязательств может быть погашена при условии востребования с дебиторов всей суммы задолженности и за счет денежных средств. Рекомендуемое значение от 80 до 100 %. Показатели оборачиваемости краткосрочных активов используются для анализа финансовой устойчивости и платежеспособности предприятия (организации). К данным показателям относятся: 1) длительность оборота запасов за период (в днях):  Увеличение длительности оборота характеризуется для предприятия как негативная тенденция; 2) средний срок погашения краткосрочной дебиторской задолженности (в днях):  Увеличение длительности характеризуется для предприятия как негативная тенденция; 3) средний срок погашения краткосрочной кредиторской задолженности (в днях):  По результатам расчетов оценивается соотношение заемных и собственных средств с позиции финансовой стабильности и кредитоспособности, платежеспособности, тенденции изменения ликвидности. К негативным тенденциям можно отнести: 1) опережающий рост краткосрочных обязательств по сравнению с оборотными активами; 2) снижение ликвидности (реализуемости) активов; 3) снижение чистых активов; 4) снижение оборотного капитала. Недостаток коэффициентов ликвидности заключается в том, что при их вычислении предполагается, что предприятие в один момент должна погасить свои долги. Для нормально функционирующих предприятий значение показателей ликвидности может быть ниже рекомендуемых. | http://lib.rus.ec/ |