| 9.8. Прибыль как экономический эффект деятельности фирмы Процесс промышленного производства основывается на взаимодействии трех основных элементов: основного капитала, оборотного капитала, рабочей силы. Использование средств производства работниками материальной сферы обеспечивает выпуск промышленной продукции. Сопоставление конечного результата хозяйственной деятельности промышленного предприятия с затратами живого и общественного труда на его достижение отражает эффективность промышленного производства. Эффект, или конечный результат хозяйственной деятельности, характеризуется различными стоимостными и натуральными показателями, например, объемом производства продукции, прибылью, экономией по отдельным элементам затрат, общей экономией от снижения себестоимости продукции. Все затраты, связанные с достижением эффекта, делятся на текущие и единовременные. Текущие включают оплату живого труда, себестоимость потребленных материальных ресурсов, амортизационные отчисления, затраты на поддержание основного капитала в работоспособном состоянии (затраты на ремонт) и другие расходы, включаемые в полную себестоимость промышленной продукции.Единовременные затраты –это затраты, авансируемые для расширенного производства основного капитала. Уровень эффективности производства измеряют с помощью системы частных и общих показателей, к частным относятся производительность труда, капиталоемкость, материалоёмкость продукции и т. д. Производительность труда оценивается стоимостью выработки промышленной продукции последующего года к предыдущему. Рост производительности труда будет наблюдаться, когда отношение превысит единицу. Материалоемкость продукции –это стоимость материальных затрат, отнесенная к себестоимости либо к стоимости валовой продукции. Фондоемкость –стоимость основного капитала, приходящаяся на рубль стоимости валовой продукции. Удельная фондоемкость продукции –стоимость основного капитала, приходящаяся на единицу произведенной продукции. К общим показателям относится и рентабельность. Прибыль –главная цель предпринимательской деятельности. В условиях рыночных отношений –это превращенная стоимость прибавочной стоимости. Учет прибыли позволяет установить, насколько эффективно ведется хозяйственная деятельность. По своей экономической природе прибыль выступает как часть стоимости (цены) прибавочного продукта, созданного для общества трудом работников материального производства. Источником образования прибавочного продукта является прибавочный труд. К. Маркс, характеризуя общие закономерности развития общества, писал, что в любом общественном производстве «всегда может быть проведено различие между той частью труда, продукт которой входит в непосредственное индивидуальное потребление производителей и членов их семей и … другой частью труда, которая всегда есть прибавочный труд, продукт которой всегда служит удовлетворению общих общественных потребностей, как бы ни распределялся этот прибавочный продукт и кто бы ни функционировал в качестве представителя этих общественных потребностей». В процессе формирования прибыли отражаются все стороны хозяйственной деятельности промышленного предприятия: уровень использования основного капитала, машин, оборудования, технологии, организации производства и труда. Абсолютная величина прибыли показывает результаты снижения себестоимости и рост объема реализованной продукции. Реализация продукции является одним из показателей планирования, оценки хозяйственной деятельности промышленного предприятия и основным источником дохода и бюджета. Денежные средства, поступающие на расчетный счет предприятия за реализованную продукцию, называют выручкой от реализации. Из выручки от реализации продукции предприятия возмещают производственные затраты на израсходованные материальные ценности, формируется амортизационный фонд в соответствии с нормами амортизационных отчислений. Оставшаяся часть –это чистая продукция или валовый доход. Исключив из чистой продукции заработную плату с учетом отчислений на социальное страхование, а также налог на добавленную стоимость и акцизы, получим прибыль предприятия. Прибыль от реализации товарной продукции является основной формой накопления промышленного предприятия. Пример. Рассчитаем плановую прибыль от реализации товарной продукции по оптовым ценам предприятия с применением данных табл. 9.4. Таблица 9.4 Данные для расчета плановой прибыли от реализации товарной продукции по оптовым ценам фирмы (цифры условные) Объем реализации рассчитывают по следующей формуле: РП = Q(н) + ТП –Q(к), где РП –объем реализации в оптовых ценах предприятия;

Q(н), Q(к) –остатки товарной продукции соответственно на начало и конец года в оптовых ценах предприятия;

ТП –объем выпуска товарной продукции в плановом периоде в оптовых ценах предприятия. Большинство промышленных предприятий реализуют продукцию по оптовым ценам предприятия, вся прибыль от реализации поступает в его распоряжение. При реализации товарной продукции по оптовым ценам промышленности часть прибыли предприятие вносит в государственный бюджет в виде налога на добавленную стоимость и налога по акцизам. Налог на добавленную стоимость определяется как произведение стоимости материальных затрат на величину норматива акциза (вид косвенного налога на товары преимущественно массового потребления). Налог на акцизы определяют как произведение стоимости валовой продукции на ставку налога. Кроме прибыли от реализации, результаты хозяйственной деятельности оцениваются по балансовой (общей) и чистой прибыли. Балансовая прибыль включает дополнительно к прибыли от реализации прибыль подсобных и обслуживающих производств, не связанных непосредственно с основной производительной деятельностью промышленного предприятия, прибыль от долевого участия в совместных предприятиях, сдачи имущества в аренду, различные дивиденды, а также убытки от прочих хозяйственных операций (например, поступления безнадежных долгов, пени, штрафов, неустойки, уплаченных или полученных в связи с нарушением хозяйственных договоров). В общую сумму внереализованных потерь включают убытки от ликвидации не полностью амортизированного основного капитала. В балансовой прибыли учитывают те же льготы по налогу на прибыль. В балансе промышленного предприятия выделяется валовая и чистая прибыль. Валовая прибыль –это разница доходов и расходов до уплаты налогов. Она учитывает выручку от реализации основного капитала и другого имущества промышленного предприятия. Величина выручки оценивается как разница между ликвидационной стоимостью Ц(л) и остаточной стоимостью Ц(о), скорректированной на индекс инфляции К(инф). Например, при ликвидационной стоимости 450 тыс. руб., остаточной стоимости 150 тыс. руб. и К(инф) 1,8 валовая прибыль возрастает: П(вал) = Ц(л) –Ц(о) К(инф) = (450 –150 × 1,8) = 180. Чистая прибыль остается после уплаты из валовой прибыли установленных законом налогов. Величину чистой прибыли предприятия рассчитывают по формуле ЧП = ВП + ЗП(пр) – (Н(пр) + НДС + Н(акц) + Н(им)) –К(р), где ВП –валовая прибыль;

ЗП –превышение расходов на оплату труда над их нормированной величиной (четырехкратный размер минимальной заработной платы);

Н(пр) –налог на прибыль определяют, исходя из скорректированной балансовой прибыли на ставку налога на прибыль. Балансная прибыль –это валовая прибыль, увеличенная на превышение расходов по заработной плате и скорректированная на льготы по прибыли, отчисления в резервный фонд и на доходы по акциям;

НДС, Н(акц) –налог на добавленную стоимость и акцизы;

Н(им) –налог на имущество;

К(р) –проценты за кредиты банка. Чистая прибыль предприятия используется на собственные хозяйственные цели. Общая сумма чистой прибыли и ее распределение утверждаются советом предприятия. Валовая прибыль распределяется по двум направлениям: основная часть отчисляется в бюджет, оставшаяся часть используется предприятием на удовлетворение собственных потребностей, предусмотренных финансовым планом. В табл. 9.5 показано распределение прибыли предприятия. Таблица 9.5 Первоочередные отчисления К первоочередным платежам из валовой прибыли относятся: - налог на облагаемую прибыль в соответствии с законом Российской Федерации «О налоге на прибыль предприятий и организаций»;

- налог на добавленную стоимость (произведение стоимости материальных ресурсов на ставку налога);

- акцизы;

- налог на имущество.

Прибыль, оставляемая в распоряжении предприятия, называется чистой прибылью. Чистая прибыль распределяется на страховой запас, или резервный фонд, формируемый на случай непредусмотренных сбоев в производственном процессе, фонд накопления, за счёт которого финансируются расходы на проведения НИР, природоохранные мероприятия, уплаты штрафных санкций в случаях сокрытия прибыли; фонд потребления, который используется на финансирование социальных нужд, материальное стимулирование работников, оплату лечения, оказание материальной помощи. Для оценки эффективности работы промышленного предприятия использование только показателя прибыли недостаточно. Например, два предприятия получают одинаковую по величине прибыль, но имеют различную стоимость производственных фондов, т. е. сумму основного капитала и оборотных средств. Более эффективно работает то предприятие, у которого стоимость производственных фондов меньше. Поэтому необходимо сопоставить прибыль и основной капитал. Этот показатель называется рентабельностью. Рентабельность –доходность, прибыльность, показатель экономической эффективности работы предприятия, который отражает конечные результаты хозяйственной деятельности. Её рассчитывают как отношение прибыли R к среднегодовой стоимости капитала и нормируемых оборотных средств (ОК + ОС). Различают два вида рентабельности: рассчитанной на основе балансовой прибыли и чистой прибыли. При формировании цен на промышленную продукцию может использоваться рентабельность отдельных изделий, которая рассчитывается как отношение прибыли к себестоимости. Показатель рентабельности взаимосвязан со всеми показателями эффективности производства, и в частности с себестоимостью продукции, её фондоёмкостью и скоростью оборачиваемости оборотных средств. Повышение уровня рентабельности, рассчитанного по балансной прибыли, может обеспечиваться за счёт трёх основных групп факторов: увеличения массы прибыли, улучшения использования основного капитала и нормируемых оборотных средств. Рассмотрим более подробно влияние каждой группы факторов на уровень рентабельности по данным табл. 9.7. Прибыль может возрасти в результате увеличения объёма производства сопоставимой продукции, повышения удельного веса изделий с более высокой рентабельностью, снижения себестоимости сравнимой продукции, роста оптовых цен при повышении качества продукции. Прирост прибыли за счёт увеличения объёма производства сопоставимой продукции можно рассчитать по следующей формуле: ΔП(q) = (Q(пл) – Q(б)) : 100 α(пр) = (1500 – 1200) : 100 · 12 = 36 млн. руб., где П – прирост прибыли в результате увеличения объема производства;

Q(пл) и Q(б) – плановый и базовый объём производства в оптовых ценах предприятия;

α – базовый прирост прибыли в стоимости валовой продукции. Таблица 9.7 Данные для расчета прироста прибыли, (млн руб.) Ассортимент выпускаемой продукции оказывает непосредственное влияние на величину получаемой прибыли. При изменении структуры ассортимента в сторону увеличения доли продукции с более высоким уровнем рентабельности создаётся дополнительный прирост прибыли П(а) = (Q(пл) α(пл) –Q(б) α(б))(Rα(б) – R(ср)) : 100 = (1500 · 0,25 –1200 · 0,2) · (15 –12) : 100 = 4,05 млн. руб., где П – прирост прибыли в результате повышения удельного веса изделий с более высокой рентабельностью;

α(пл), α(б) – плановый и базовый удельный вес изделий, рентабельность которых превышает средний уровень по предприятию;

R(б), R(ср) – повышенная и средняя рентабельность в процентах. Если следствием структурных сдвигов стало повышение удельного веса нескольких высокорентабельных изделий, то общий прирост прибыли будет выражаться суммой прироста прибыли по каждому изделию: ΔП(а) = ΔП(а1) + ΔП(а2) + … + ΔП(аi), где а1, а2, …, аi –изделия повышенной рентабельности. Влияние ассортиментных сдвигов на величину прироста прибыли может быть рассчитано и по другой формуле ΔП(а) = П(ф) – (П(пл) –Р(пл)) : 100, где П(ф) – плановая прибыль от фактически реализованной продукции в сопоставимых оптовых ценах предприятия;

П(пл) – плановая прибыль от реализации продукции по утвержденному плану;

Р(пл) – процент выполнения реализации товарной продукции. Среди всего многообразия причин, влияющих на прирост прибыли, ведущая роль принадлежит снижению стоимости продукции. Выбор путей сокращения текущих издержек производства основывается на анализе структуры себестоимости. Для материалоёмких отраслей промышленности наиболее характерный путь –экономия материальных ресурсов, для трудоемких –рост производительности труда, для фондоёмких –улучшение использования основного капитала, для энергоёмких –экономия топлива и электроэнергии. В формализованном виде прирост прибыли можно выразить следующим образом: ΔП(с) = (Q(б) – С(б)) Q(пл) : Q(б) –С(пл) = (1200 – 144) · 1500 : 1200 – 1315 = 5 млн. руб., где ΔП(с) –прирост прибыли в результате снижения себестоимости;

С(б), С(пл) –себестоимость продукции в базовом и плановом периодах. В повышении качества промышленной продукции заложены большие возможности, которые обеспечивают дополнительный прирост прибыли. При производстве продукции повышенного качества текущие издержки чаще всего возрастают. Однако реализация этой продукции по повышенным ценам позволяет предприятиям иметь более высокую прибыль, т. е. ΔП(к) = Q(пл) α(пл) (R(q) + ΔR(q) – R(пл)) : 100 = 1500 · 0,1 (15 + 5 –2) : 100 = 12 млн. руб., где ΔП(к) – прирост прибыли в результате роста оптовых цен из-за повышения качества продукции;

α(пл) – удельный вес продукции повышенного качества, %;

ΔR(q) – рентабельность продукции повышенного качества;

R(q) – прирост рентабельности продукции повышенного качества, %;

R(пл) – средняя рентабельность производства, %. Общий прирост прибыли рассчитывают как сумму прироста прибыли по каждому фактору (см. табл. 9.7): ΔП = ΔП(Q) + ΔП(а) + ΔП(с) + ΔП(к) = 36,0 + 5,0 + 4,05 + 12,0 = 57,05 млн. руб. Затем определяют уровень рентабельности производства в планируемом году. Здесь уровень рентабельности будет R(н) = [(П + ΔП) : (ОК(ср.г) + ОС)] · 100 = [(144 + 57,05) : (600 + 300)] · 100 = 22,33 %. Таким образом, прирост уровня рентабельности составит R = R(н) –R(ст) = 22,33 % –16 % = 6,33 %. Поскольку рентабельность является показателем, характеризующим использование основного капитала, на величину уровня рентабельности большое влияние оказывает размер имеющегося у предприятия основного капитала и степень его использования. Уменьшение среднегодовой стоимости основного капитала обеспечивает прирост рентабельности за счет повышения удельной прибыли, приходящейся на один рубль основного капитала, и за счет снижения амортизационных отчислений, приходящихся на единицу продукции. При списании излишнего оборудования прирост рентабельности R(сп) производства может быть определен как: ΔR(сп) = П(б) ΔОК(сп) : [ОК(б) (ОК(б) – ΔОК(сп))] · 100, где П(б) – прибыль в базисном периоде;

ΔОК(сп) – уменьшение стоимости основного капитала за счет списания излишнего оборудования;

ОК(б) – среднегодовая стоимость основного капитала и оборотных средств в базисном году. Предположим, что в плановом периоде стоимость списанного основного капитала составила 100 млн. руб., тогда ΔR(сп) = 144 · 100 : [900 (900 – 100)] · 100 = 2 %. Прирост рентабельности в результате сокращения величины амортизационных отчислений рассчитывают следующим образом: ΔR(а) = ΔОК(сп) Н(а) : (Ф(б) –Ф(сп)), где Н(а) –норма амортизационных отчислений. Допустим, что Н(а) –0,08, тогда ΔR(а) = 100 · 0,08 : (900 –100) = 1 %. Общий прирост рентабельности в результате снижения среднегодовой стоимости основного капитала и оборотных средств определяется как сумма приростов по факторам ΔR(ок) = ΔR(сп) + ΔR(а). Прирост рентабельности производства от улучшения использования оборотных средств может быть рассчитан ΔR(ос) = П(б) ΔОС(п) : Ф(б)(Ф(б) – ΔОС(п)), где ΔОС(п) –сокращение стоимости нормируемых оборотных средств; ΔОС(п) = ОС(б) – ОС(пл), ОС(пл) = (ОС(б) · Ч(б)) : Ч(пл), где ОС(б), ОС(пл) –базовая и плановая среднегодовая стоимость нормируемых оборотных средств;

Ч(пл), Ч(б) –количество оборотов, совершаемых оборотными средствами в плановый и базисный периоды. Предположим, что количество оборотов Ч(пл) возросло с 2 до 3, тогда ΔОС(п) = 300 – (300 · 2) : 3 = 100 %; R(о.ср) = 144 · (300 –100) : [900 (900 –100)] · 100 = 2,7 %. При расчете рентабельности по чистой прибыли дополнительные факторы, влияющие на рост её уровня, связаны со снижением абсолютной величины налога. 9.9. Организация финансирования и кредитования Финансы промышленного предприятия представляют собой систему финансово-экономических отношений, которые возникают в процессе кругооборота основного капитала и оборотных средств в сфере производства и обращения, образования и использования денежных доходов и фондов денежных ресурсов. Финансы промышленных предприятий выполняют функции обеспечения их денежными ресурсами, распределение денежных доходов, контроля, стимулирования. Основой финансов предприятий является финансовый план, который отражает в денежной форме баланс доходов и расходов, а также финансовые результаты хозяйственной деятельности. Он включает следующие разделы. Доходы и поступления средств. В этот раздел включены доходы, составляющие денежные накопления предприятия, доходы, являющиеся результатом внутреннего перераспределения средств, поступления средств из внешних источников. Расходы и отчисления средств. Здесь отражены затраты на расширение производства и совершенствование его технологии, расходы на культурно-бытовое обслуживание работников предприятия, амортизационные отчисления и тому подобное. Кредитные взаимоотношения –взаимоотношения с банком. Взаимоотношения с бюджетом. В данном разделе показаны взаимоотношения предприятия с государством (платежи в бюджет). В процессе выполнения финансовый план может корректироваться на основании изменения качественных и количественных показателей производственного плана. При составлении финансового плана величина собственных оборотных средств ежегодно уточняется. Прирост собственных оборотных средств обеспечивается в основном за счёт внутрипромышленных источников, прибыли, устойчивых пассивов (суммы периодически образующейся задолженности). Кроме того, используется кредит и целевое финансирование. Для финансирования основного капитала может быть использован кредит, а также собственные средства. Собственным источником финансирования капитальных вложений на создание и обновление основного капитала служит фонд развития производства. За счёт собственных средств, в частности прибыли, амортизационных отчислений финансируется техническое перевооружение, реконструкция и расширение промышленного предприятия (создание новых рабочих мест). Кредитование промышленного предприятия может быть краткосрочным (до 1 года) и долгосрочным (от 2 до 5 лет). Краткосрочный кредит предоставляется для обеспечения сверхнормативных запасов сырья и материалов, на своевременную выплату заработной платы и на временное восполнение недостатков собственных оборотных средств. Краткосрочный банковский кредит может быть получен на внедрение новой техники, технологии, механизацию и автоматизацию производственных процессов, на выпуск продукции повышенного качества и т. д. Уплата налогов за пользование банковским кредитом осуществляется из прибыли предприятия по установленным дифференцированным процентным ставкам за краткосрочный кредит. Долгосрочный кредит банка выдаётся на реконструкцию и расширение действующих предприятий, строительство новых предприятий при условии возмещения затрат в пределах 5 лет. Погашение кредита производится за счёт прибыли и амортизационных отчислений в сроки, установленные обязательствами, с одновременной уплатой соответствующих процентов. Выпуск ценных бумаг мобилизует личные средства работающих на предприятии, которые также могут быть использованы на решение производственных задач. Финансовый контроль за хозяйственной деятельностью предприятия со стороны банка осуществляется на основе использования плановых стоимостных показателей и охватывает производство, распределение, обращение и потребление товарно-материальных ценностей в денежном выражении. Контрольные вопросы 1. Экономическое содержание прибыли, методы ее определения. 2. Назовите факторы роста уровня рентабельности. 3. В чем суть организации кредитования предприятия, какие виды кредитования бывают? 4. Что такое валовая прибыль? 5. Что такое чистая прибыль? 9.10. Общая характеристика налогов, уплачиваемых на предприятии (фирме) Налоги и их роль в условиях рыночной экономики Среди экономических рычагов, при помощи которых государство воздействует на рыночную экономику, важное место отводится налогам. В условиях рыночной экономики государство широко использует налоговую политику в качестве определенного регулятора воздействия на негативные явления рынка. Налоги, как и вся налоговая система, являются мощным инструментом управления экономикой в условиях рынка. Применение налогов является одним из экономических методов управления и обеспечения тесной увязки общегосударственных интересов с коммерческими интересами предпринимателей, предприятий независимо от ведомственной подчиненности, форм собственности и организационно-правовой формы предприятия. В условиях перехода от административно-директивных методов управления преимущественно к экономическим резко возрастают роль и значение налогов как регулятора рыночной экономики, поощрения и развития приоритетных отраслей хозяйства; через налоги государство может проводить энергичную политику в развитии наукоемких производств и ликвидации убыточных предприятий. Налоги призваны обеспечить проведение в жизнь экономической реформы, вывод экономики из кризиса, решение основных задач переходного периода и прежде всего: стабилизацию финансовой системы государства и регионов, роста производства и его эффективности, проведение антимонопольной политики, решение социальных проблем. Вот почему создание эффективной налоговой системы входит в число основных проблем общей социально-экономической политики государства. В нашей стране раньше четко проводилась идея о возвратности налогов через общественные фонды. Жизнь опровергла эту идею. Сейчас придерживаются одной только точки зрения – налоги для бюджета и бюджетных фондов. В России был принят Налоговый кодекс РФ. Отметим основные законы налогового кодекса: - «Об основах налоговой системы в Российской Федерации»;

- «О налоге на добавочную стоимость»;

- «Об акцизах»;

- «О подоходном налоге с физических лиц»;

- «О налоге на имущество предприятий»;

- «О налоге на прибыль предприятий и организаций».

Система налогообложения и принцип ее построения Налоги представляют собой обязательные платежи, взимаемые государством на основе закона с юридических и физических лиц для удовлетворения общественных потребностей. Налоговая система включает в себя следующие элементы: - субъект налогообложения;

- объект налогообложения –прибыль;

- ставка налога –величина налога на единицу налогообложения объекта;

- налоговые льготы –полное или частичное освобождение от налога;

- правила исчисления и порядок уплаты налога;

- штрафы и санкции за неуплату налога.

Налоговая система России строится на основе единых принципов для всех предпринимателей и предприятий независимо от ведомственной подчиненности, форм собственности и организационно-правовых форм. Основные принципы налогообложения: - равнонапряженность налогового изъятия;

- однократность налогообложения;

- стабильность, гибкость, определенность;

- заблаговременность установления ставок и правил исчисления и уплаты налогов.

Виды налогов и платежей В Российской Федерации впервые все налоги разделены на три группы: - федеральные налоги;

- налоги республик в составе России, краев, областей, автономных образований;

- местные налоги.

К федеральным налогам относятся: - налог на добавленную стоимость;

- акцизы на отдельные виды товаров;

- налог на доходы банков;

- налог с биржевой деятельности;

- подоходный налог с физических лиц;

- и другие.

Налоги республик в составе России включают в себя: - налог на имущество предприятий;

- лесной налог;

- плата за воду, забираемую промышленными предприятиями из водохозяйственных систем;

- республиканские платежи за пользование природными ресурсами.

Перечисленные налоги устанавливаются законодательными актами России и взимаются по всей ее территории. К местным налогам относятся: - налог на имущество физических лиц;

- регистрационный сбор с физических лиц, занимающихся предпринимательской деятельностью;

- сбор за право торговли;

- налог на рекламу;

- налог на перепродажу автомобилей, вычислительной техники и компьютеров;

- и другие.

Характеристика отдельных видов налогов Среди большого количества налогов, предусмотренных законом Российской Федерации основными являются: - налог на прибыль предприятий и организаций;

- налог на добавленную стоимость;

- акцизы;

- налог на имущество предприятий;

- пенсионный сбор;

- государственные пошлины;

- подоходный налог с физических лиц;

- налог на имущество физических лиц;

- плата за землю.

Акцизы Акцизы являются косвенным налогом, включенным в цену товара, и оплачиваются покупателем. Акцизы, как и налог на добавленную стоимость, введены в действие с января 1992 г. при одновременной отмене налога с оборота, налога с продаж. Плательщиками акцизов являются все находящиеся на территории Российской Федерации предприятия и организации, включая предприятия с иностранными инвестициями, колхозы, совхозы, а также различные филиалы, обособленные подразделения, производящие и реализующие ниже названные товары, независимо от формы собственности ведомственной принадлежности. Объектом налогообложения является оборот (стоимость) подакцизных товаров собственного производства, реализуемых по отпускным ценам, включающим акцизы. К числу таких товаров, подлежащих обложению акцизами, относятся: - вино-водочные изделия;

- этиловый спирт из пищевого сырья;

- пиво;

- табачные изделия;

- легковые и грузовые автомобили;

- ковры и ковровые изделия;

- меховые изделия;

- одежда из натуральной кожи.

Сумма акциза учитывается на базе обложения НДС. Отдельные товары акцизом не облагаются. Контрольные вопросы 1. Что такое налог? 2. Привести примеры прямых налогов. 3. Что такое акцизы? Привести примеры. 4. Назвать роль налогов в условиях рыночной экономики. 5. Что такое налог на прибыль? 6. Что такое налог на добавленную стоимость? 9.11. Планирование финансов фирмы Оборотная сторона составления отчётов и счетов –это планирование финансов, прежде всего прибыли, издержек, потребностей в капитале и кассовой наличности, определяющих в конечном счёте платёжеспособность фирмы и предотвращающих её банкротство. Планирование издержек Классификация издержек может быть разнообразной. Ограничимся разделением издержек: а) на прямые и косвенные; б) постоянные и переменные. Прямые издержки –это издержки, непосредственно связанные с основной деятельностью предприятия. Постоянные издержки (или точнее –условно-постоянные) не зависят от изменения размеров производства в течение какого-либо отрезка времени. Переменные издержки пропорциональны объёмам производства за то же самое время. Все косвенные издержки обычно совпадают с условно-постоянными. Основные прямые переменные издержки: - затраты на складское хозяйство (приобретение сырья, транспортные издержки, издержки по хранению сырья и готовой продукции);

- затраты на заработную плату персонала;

- затраты на функционирование производственных подразделений (энергия, обслуживание машин, в том числе текущий ремонт).

Основные прямые постоянные издержки: - затраты на заработную плату ремонтных и вспомогательных рабочих;

- амортизация;

- прочие затраты (поставки некоторых видов материалов и прочее).

Основные косвенные постоянные издержки: - затраты на административно-управленческий персонал;

- затраты на содержание зданий и сооружений, информационных систем и тому подобное (включая ремонтные платежи, налоги);

- обслуживание долгосрочной кредиторской задолженности;

- затраты на НИОКР.

Для фирмы большое значение имеет не столько общая величина издержек, сколько средние затраты на выпуск единицы продукции. За счёт постоянных расходов они имеют тенденцию к снижению по мере роста объёма производства. В долгосрочном периоде по сути все затраты становятся переменными: фирма может построить сколько угодно заводов, приобрести землю и так далее. Долгосрочные издержки становятся определяющими для её хозяйственной тактики и для затрат краткосрочного периода: первоначально принимается решение о долгосрочной политике –объёме и номенклатуре производства, размере инвестиций. Как только инвестиции сделаны, постоянные затраты краткосрочного периода становятся уже определёнными. Планирование прибыли Планирование прибыли является, пожалуй, ключевым вопросом при решении финансовых вопросов. Принципиально важное значение здесь имеет понятие «мёртвой точки» или «точки рентабельности», точки, разделяющей зоны прибыли и убытков. «Мёртвая точка» показывает величину минимального оборота, которая необходима для покрытия расходов. Минимальный оборот определяется здесь по формуле

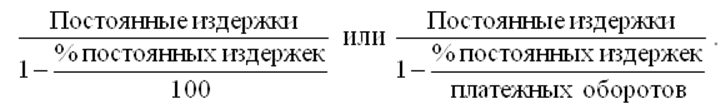

Из графика (см. рис. 9.1) и формул следует, что для достижения прибыльности (рентабельности) необходимо, чтобы оборот за вычетом переменных издержек превышал постоянные издержки, т. е. важным средством достижения рентабельности является минимизация издержек. Общий расчет рентабельности предполагает следующие формулы:

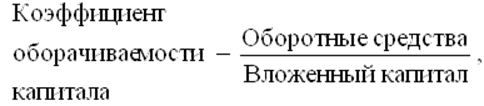

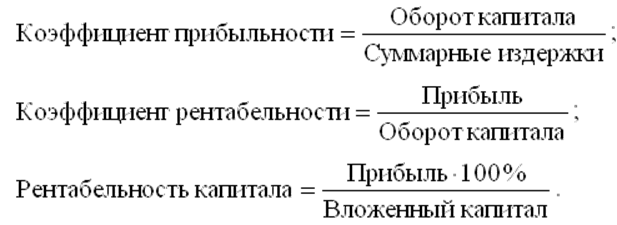

где вложенный капитал –это сумма оборотных средств и капиталовложений.

Рис. 9.1. График «мёртвой точки», или «точки рентабельности» При расчетах рентабельности и решении финансовых вопросов необходимо точно трактовать понятие «прибыль». Есть существенная разница между валовой и чистой прибылями: валовая прибыль представляет собой текущие доходы до уплаты налогов, чистая –после их уплаты, т. е. это те средства, которыми компания может располагать в полной мере и по своему усмотрению. В свою очередь, чистая прибыль в зависимости от выполняемых ею функций будет распадаться на распределяемую, т. е. идущую на выплату дивидендов или вообще в личные доходы владельцев фирмы, и не распределяемую, т. е. вкладываемую в производство. Каких-то особых рецептов относительно разделения частей прибыли не существует –все зависит от конкретных целей фирмы и ее финансового состояния. Можно лишь отметить что распределяемая прибыль составляет обычно 30-50 % чистой прибыли. Кассовое планирование С планированием прибыли тесно связано кассовое планирование, т. е. процесс оценки всех источников поступления и расходов наличных средств в течение определенного периода времени. Именно плохое управление наличностью является главной причиной финансово-экономических трудностей: отсутствие наличных средств скорее приводит к банкротству, нежели отсутствие прибыли. Основная задача здесь –определить минимальный размер оборотного капитала, необходимого для превращения наличности в товарные запасы, затем в дебиторскую задолженность и, наконец, вновь в наличные. Оборотным капиталом обычно считается превышение мобильных средств (текущих расходов) над краткосрочными обязательствами. Сбалансированность оборотного капитала обязательна в силу целого ряда причин: она дает возможность своевременно оплачивать счета за материалы и рабочую силу, производить расходы, связанные с производственной и сбытовой деятельностью, пользоваться удачной кредитной репутацией. Наиболее точно потребность в оборотных средствах исчисляется исходя из анализа затрат на 100 денежных единиц с оборота с учетом условий платежа. Окончательный расчет потребностей в оборотных средствах будет производиться по формуле

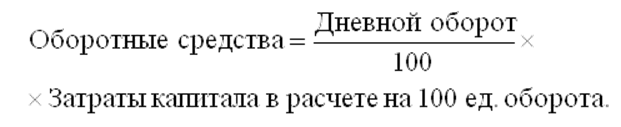

Определив потребность в оборотных средствах, необходимо составить прогноз поступления и расходов наличных средств, потребный, кстати, и для планирования выплаты дивидендов, оплаты процентов и погашения кредитов (превышающая оборотные средства часть мобильных средств). Функции такого прогноза выполняет кассовый бюджет, отражающий предполагаемые поступления наличных и их использование, а также потребность в кредитах или возможные получения излишков наличности. Кассовый бюджет можно рассматривать как счет прибыли и убытков, но лишь в том, что касается наличных денег. Фактические поступления и платежи обычно отличаются от предусмотренных в кассовом бюджете, что может быть вызвано изменениями условий или производства, а также недостаточным контролем за движением наличных средств. Чтобы сохранить оборотный капитал в надлежащем состоянии, возможно принятие определенных стабилизирующих мер: - уменьшение прямых переменных издержек;

- усиление инкассации счетов дебиторов;

- временный отказ от крупных расходов;

- сокращение товарных запасов;

- использование попытки погашения кредита с отсрочкой;

- изменение производственных планов.

В качестве стабилизирующего фактора должны также выступать специальные резервы и фонды, финансируемые как из прибыли, так и из издержек. Опыт показывает, что предприятия должны обязательно накапливать наличные средства, чтобы иметь их на предстоящие нужды –уплату налогов, погашение долгов, замену оборудования, выплату пенсий и пособий. Резервы отличаются от фондов тем, что в фондах наличные средства аккумулируются, а в резервах наличные средства обычно составляют заранее фиксированную сумму. Имеются 3 основные категории резервов: - стоимостные;

- от прибыли;

- резервы обязательств.

Стоимостные резервы покрывают возможные потери стоимости ряда активов (инвестиции; ценные бумаги, предназначенные для реализации на рынке; сооружения; патенты и прочее). Например, создавая резервы по неоплаченным долгам, фирма указывает истинную стоимость принадлежащих ей счетов дебиторов, их балансовую стоимость за вычетом предполагаемых убытков по неоплаченным долгам. Резервы от прибыли обеспечивают выполнение планов по развитию производства, а также служат для непредвиденных обстоятельств. Резервы обязательств создаются для будущей оплаты обязательств, которые не поддаются точной оценке. Наиболее часто встречаются резервы этой категории –для уплаты налогов, процентов, страхования, пенсионного и социального обеспечения. Фонд есть сумма наличности, отложенная для социальных целей. Главные характеристики фонда –целевая направленность и строго регламентированная система формирования путем регулярных отчислений. Например, пенсионный фонд (если таковой формируется на предприятии) предназначен только для выплаты пенсий (фирменных надбавок к пенсии, выходных пособий при уходе на пенсию) и формируется за счет отчислений из заработной платы или прибыли. Предприятие, имеющее значительные фонды, обычно стремится их инвестировать. Однако нельзя забывать, что фонды накапливаются со строго определенной целью и потому вряд ли могут быть использованы для уплаты долгов, вложений в товарные запасы и тому подобное. Наиболее целесообразным является вложение лишних фондов, наличных средств в краткосрочные ценные бумаги (до года). Хотя они могут приносить сравнительно низкий доход, они очень ликвидны, имеют широкий диапазон сроков погашения и легко переводятся в наличные деньги. Контрольные вопросы 1. В чем заключается планирование издержек? 2. В чем заключается планирование прибыли? 3. Что такое кассовое планирование? 4. Какие правила и принципы следует учитывать при составлении финансовых планов? |